Jaką formę opodatkowania PIT wybrać?

To często jeden z największych dylematów, przyszłego przedsiębiorcy.

Zazwyczaj wybór zależy od planowanych dochodów, oraz od branży w której chcemy działać.

Możemy wyróżnić cztery podstawowe formy opodatkowania:

- zasady ogólne - skala podatkowa 18 / 32%

- zasady ogólne - podatek 19% (tzw. podatek liniowy)

- ryczałt od przychodów ewidencjonowanych

- kartę podatkową

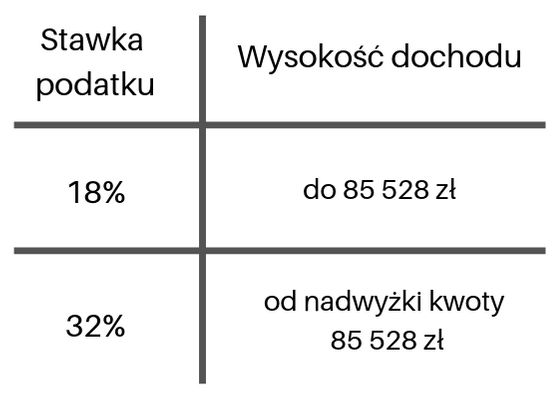

Zasady ogólne - skala podatkowa 18 / 32%

To podstawowa forma opodatkowania, która ma zastosowanie również do innych przychodów, takich jak praca na etacie, czy umowa o dzieło, emerytura, renta.

Stawka podatku wynosi 18%, a po przekroczeniu dochodu w wysokości 85 528 zł, płacimy 32% stawkę podatku, ale tylko od nadwyżki.

Należy zwrócić uwagę iż mówimy o dochodzie. A zatem w przypadku tej formy opodatkowania, płacimy podatki od rzeczywistego zysku.

Przychód - koszty = dochód

Gdy wybierzemy tą formę opodatkowania, przysługuje Nam możliwość rozliczenia różnych ulg i odliczeń:

- wydatki na internet

- wydatki na rehabilitację

- ulga na dziecko

- darowizny

- możemy odliczać składki ZUS

- wpłaty na IKZE

- straty z lat ubiegłych

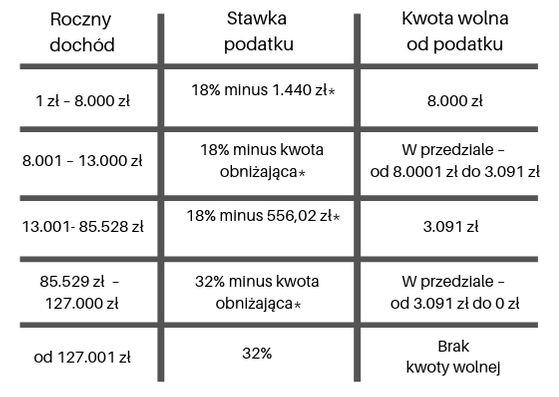

Mamy też prawo do kwoty wolnej od podatku, ale uprzedzam że nie są to łatwe do zapamiętania wartości:

* Dla przedziałów dochodów pomiędzy 8.001 zł a 13.000 zł, oraz między 13.001 a 85.528 zł, musimy policzyć kwotę obniżającą:

- 1 440 zł pomniejszone o kwotę obliczoną według wzoru: 883 zł 98 gr × (podstawa obliczenia podatku – 8 000 zł) ÷ 5 000 zł - dla podstawy obliczenia podatku wyższej od 8 000 zł i nieprzekraczającej kwoty 13 000 zł

- 556 zł 02 gr pomniejszone o kwotę obliczoną według wzoru: 556 zł 02 gr × (podstawa obliczenia podatku – 85 528 zł) ÷ 41 472 zł - dla podstawy obliczenia podatku wyższej

Dla kogo może być korzystna ta forma opodatkowania?

- dla osób które mają niskie dochody, lub których dochody nie przekraczają ok 100 tys. zł

- dla osób które mają wyższe zyski od wyżej wspomnianych, aczkolwiek mają prawo do wspólnego rozliczenia z małżonkiem, który osiąga niskie dochody

- trzeba też wziąć pod uwagę ulgi/ odliczenia, np. z ulgę na dzieci

(trzeba to wszystko zawsze dokładnie wyliczyć)

Zasady ogólne - podatek 19% (tzw. podatek liniowy)

Tą formę opodatkowania wyróżnia tylko jedna stawka podatku w wysokości 19%, bez względu na osiągane dochody.

Zwróć proszę uwagę iż tak jak w przypadku skali podatkowej, wspominam o dochodach. A zatem ważne są nie tylko przychody, ale również koszty jakie ponosisz.

Minusem jest to że nie ma wielu ulg, czy kwoty wolnej od podatku.

Nie można się wspólnie rozliczać z małżonkiem.

Kto może wybrać tą formę opodatkowania?

Podatek liniowy jest dostępny tylko dla przedsiębiorców, którzy prowadzą jednoosobową działalność i może dotyczyć tylko przychodów z owej działalności.

A zatem jeżeli oprócz prowadzenia firmy, pracujesz dodatkowo na etacie, to sporządzając PIT roczny, nie możesz wszystkiego połączyć na jednym druku.

Ponieważ przychody z umowy o pracę są opodatkowane wg. skali podatkowej 18% / 32% i w takiej sytuacji musisz złożyć odrębny druk (prawdopodobnie PIT-37).

Dodatkowo jeżeli współpracujesz ze swoim byłym, lub obecnym pracodawcą, z którym łączyła Cię umowa o pracę, nie masz prawa do podatku liniowego.

Dla kogo może być korzystna?

Przede wszystkim dla przedsiębiorców którzy mają wysokie dochody, ponieważ bez względu na to czy Twoje zyski wynoszą 90 tys. zł, czy 300 tys. zł, zapłacisz 19% podatku

Jak zgłosić wybór?

Jeżeli jesteś przedsiębiorcą i chcesz skorzystać z tej formy opodatkowania, to musisz zaznaczyć tą opcję od razu w CEiDG, rejestrując działalność gospodarczą.

Lub możesz dokonać zmiany raz w roku, do 20. dnia miesiąca następującego po miesiącu, w którym osiągniesz pierwszy w roku przychód.

Albo do końca roku, jeżeli pierwszy taki przychód osiągniesz w grudniu danego roku.

Przykład

Jan Kowalski prowadzi firmę od 2017 roku, rozlicza się wg. skali podatkowej.

W 2019 roku zdecydował iż wybiera podatek liniowy. Pierwszy przychód osiągnął dopiero w lutym 2019 r.

A zatem ma czas do 20 marca 2019, na zgłoszenie zmiany formy opodatkowania.

Ryczałt od przychodów ewidencjonowanych

To bardziej uproszczona forma opodatkowania, ponieważ kwota podatku liczona jest od przychodów. A zatem nie musisz ewidencjonować kosztów i wyliczać dochodu, tak jak w przypadku zasad ogólnych.

Jest kilka stawek podatku, zależnych od branży / rodzaju prowadzonej działalności:

- 20% przychody osiągane w zakresie wolnych zawodów

- 17% m.in. usługi związane z doradztwem w zakresie sprzętu komputerowego, usługi pośrednictwa w sprzedaży hurtowej samochodów osobowych i furgonetek prowadzonej przez internet i tradycyjnie, usługi związane z zakwaterowaniem, usługi wydawnicze, usługi zarządzania nieruchomościami na zlecenie, usługi wynajmu i dzierżawy, usługi fotograficzne itd.

- 12,5% z tytułu umowy najmu, jeżeli roczne dochody z najmu przekraczają 100 000 zł (od nadwyżki przychodów ponad tą kwotę)

- 8,5% działalność usługowa, w tym działalność gastronomiczna w zakresie sprzedaży napojów o zawartości alkoholu powyżej 1,5%; przychody z tytułu umowy najmu, podnajmu, dzierżawy, poddzierżawy lub innych umów o podobnym charakterze do kwoty 100 000 zł, świadczenie usług wychowania przedszkolnego itd.

- 5,5% - m.in. z działalność wytwórcza, usługi budowlane, remontowe

- 3,0% działalność usługowa w zakresie handlu oraz z działalność gastronomiczna, z wyjątkiem przychodów ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu, odsetki od środków na rachunkach bankowych utrzymywanych w związku z wykonywaną działalnością gospodarczą, usługi związane z produkcją zwierzęcą, sprzedaż ryb z własnych połowów itd.

- 2% od przychody ze sprzedaży przetworzonych w sposób inny niż przemysłowy produktów roślinnych i zwierzęcych pochodzących z własnej uprawy, hodowli lub chowu.

Kto nie może skorzystać z ryczałtu?

Nie jest to forma opodatkowana przewidziana dla każdego, w załączniku nr 2 do ustawy o zryczałtowanym podatku dochodowym, są wymienione rodzaje działalności które nie mogą być opodatkowane w ten sposób, są to m.in.:

- Usługi finansowe i ubezpieczeniowe

- Kupno i sprzedaż nieruchomości na własny rachunek

- Usługi związane z obsługą rynku nieruchomości

z wyjątkiem usług zarządzania nieruchomościami świadczonymi na zlecenie - Usługi prawne, rachunkowo-księgowe i doradztwa podatkowego

- Usługi architektoniczne i inżynierskie; usługi badań i analiz technicznych

- Usługi reklamowe; usługi badania rynku i opinii publicznej

- Usługi w zakresie specjalistycznego projektowania

- Usługi kulturalne i rozrywkowe

- i wiele innych

Jak zgłosić wybór?

Tak jak w przypadku podatku liniowego, ryczałt od przychodów ewidencjonowanych, nie jest domyślną i podstawową formą opodatkowania działalności gospodarczej,

- rejestrując działalność gospodarczą musisz zaznaczyć tą opcję od razu w CEiDG,

- możesz dokonać zmiany raz w roku, do 20. dnia miesiąca następującego po miesiącu, w którym osiągniesz pierwszy w roku przychód.

- jeżeli pierwszy przychód osiągniesz w grudniu danego roku - wybór zgłaszasz do końca roku,

Karta podatkowa

Podatek płacimy w określonej wysokości, bez względu na osiągane przychody, czy ponoszone koszty. A jest to zatem najprostsza forma, ponieważ nie wymaga prowadzenia od Nas ewidencji księgowych.

Stawka podatku

Stawka jest określona kwotowo i jest uzależniona m.in. od:

- rodzaju i zakresu prowadzonej działalności

- liczby zatrudnionych pracowników

- liczby mieszkańców miejscowości, w której prowadzona jest działalność gospodarcza

Wykaz stawek na 2019 rok znajdziesz w obwieszczeniu Ministra Finansów

Kto może skorzystać?

Aby móc wybrać kartę podatkową, należy prowadzić jeden z rodzajów działalności wymienionych w załączniku nr 3 do ustawy o zryczałtowanym podatku dochodowym.

Z karty podatkowej może skorzystać przedsiębiorca prowadzący m.in. działalność:

- usługową

- gastronomiczną, z wyjątkiem przychodów ze sprzedaży napojów o zawartości powyżej 1,5% alkoholu

- transportową

- wytwórczą

- handel detaliczny wyrobami spożywczymi

- handel detaliczny wyrobami nieżywnościowymi

Jak zgłosić wybór?

Tym razem trochę inaczej, niż w przypadku pozostałych form.

Zgłoszenie opodatkowania działalności kartą podatkową musisz dokonać przed rozpoczęciem działalności na formularzu PIT-16. A jeżeli już prowadzisz działalność gospodarczą, nie później niż do 20 stycznia roku na tym samym formularzu.